Auswirkungen der Inflation auf die betriebliche Altersversorgung

Wie sich Inflation auf bAV auswirkt und was Unternehmen aktuell tun können

1. Ausgangslage

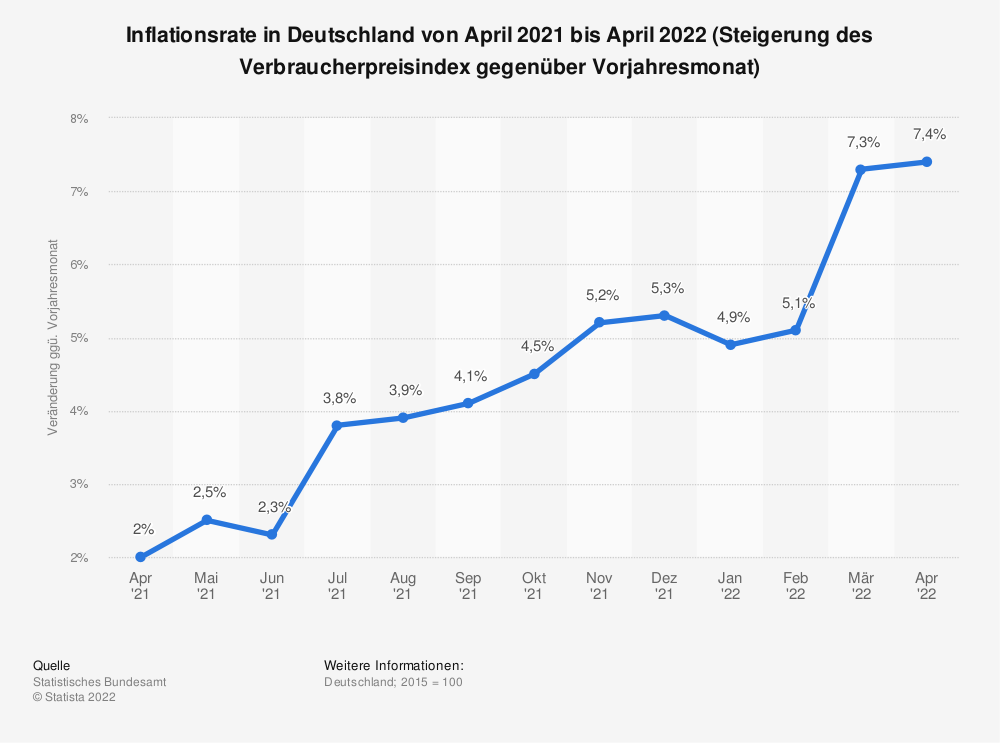

Die Entwicklung der Inflationsrate in den letzten Monaten kennt aus einer Vielzahl von Gründen leider nur eine Richtung und hat mittlerweile erhebliche Ausmaße erreicht:

Nachfolgend geben wir einen Überblick über die Auswirkungen der Inflation auf die betriebliche Altersversorgung und zeigen – soweit möglich – Handlungsoptionen auf.

1. Unternehmen

In der Handelsbilanz ist aufgrund der zu berücksichtigenden Gehaltstrends, die zukünftig aufgrund der Lohn-Preis-Spirale kräftig nach oben zeigen, der steigenden Rentenanpassungen der nächsten Jahre mit steigenden Rückstellungen zu rechnen. Dies kann auch ein weiteres Auseinanderdriften von Handels- und Steuerbilanz nach sich ziehen.

Bei der Gestaltung von Versorgungswerken über die Unterstützungskasse oder Direktzusage könnten Kapitalleistungen im Trend liegen; diese vermeiden Langlebigkeitsrisiken und die Verpflichtung von Rentenanpassungen gleichermaßen. Bei versicherungsförmig ausgestalteten Versorgungssystemen wird die Nutzung neuer Produktgenerationen mit abgesenkten Beitragsgarantien bis zu 50 % und stärkerer aktienorientierter Fondsanlage eine verstärkte Rolle spielen. Die Beitragszusage mit Mindestleistung wird hingegen kaum mehr angeboten.

2. Arbeitnehmer

Beim Abschluss einer Entgeltumwandlungsvereinbarung empfiehlt es sich, eine Dynamik in adäquater Höhe zu vereinbaren (z. B. angelehnt an die BBG), um die Inflation wenigstens etwas abzufedern. Am wichtigsten dürfte jedoch die Erzielung einer systemimmanenten Rendite sein, gespeist durch Steuer- und Sozialabgabenersparnis in der Ansparphase und geringerer Steuerbelastung in der Leistungsphase auf der einen Seite, vor allem aber auch durch einen kräftigen Arbeitgeberzuschuss auf der anderen Seite. Dieser sollte möglichst über die im Betriebsrentenstärkungsgesetz vorgesehenen 15 % hinausgehen. Hier haben die Versicherer insofern schon gegengesteuert, als sie neue Produkte der Altersversorgung konzipierten („Neue Klassik“), die höhere Renditechancen durch eine stärkere aktienorientierte Fondsanlage bieten. Diese Entwicklung wird zusätzlich begleitet durch eine Absenkung der Garantien bei der Zusageart der beitragsorientierten Leistungszusage auf bis zu 50 %.

3. Rentner

Die Anpassungsprüfungspflicht des § 16 Abs. 1 BetrAVG gilt u. a. dann als erfüllt, „wenn die Anpassung nicht geringer ist als der Anstieg des Verbraucherpreisindexes für Deutschland“ (vgl. § 16 Abs. 2 Nr. 1 BetrAVG). In diesen Fällen erfolgt ein Ausgleich des Kaufkraftverlustes für die Rentner. Anders sieht dies aus, wenn der Arbeitgeber die Betriebsrenten nur mit 1 % p. a. anpasst (vgl. § 16 Abs. 3 Nr. 1 BetrAVG). Dann verzeichnet der Rentner bei dauerhaft hoher Inflation einen Realrentenverlust. In den Fällen des § 16 Abs. 3 Nr. 2 BetrAVG entfällt die Anpassungspflicht des Arbeitgebers bei Zusagen aus Direktversicherung oder Pensionskasse, wenn ab Rentenbeginn sämtliche Überschüsse leistungserhöhend verwendet werden. Je nach Höhe der Überschüsse kann auch hier ein Realrentenverlust entstehen.

Bei Rentnern, deren früherer Arbeitgeber insolvent wurde, sichert der Pensions-Sicherungs-Verein (PSVaG) grds. nur den Nominalwert ab, d.h. dass die Betriebsrentner keinen Kaufkraftausgleich erhalten.